Un momento da presentación de Francisco Sineiro e Jorge Santiso

Ás portas dunha nova renovación de contratos, o medo a unha caída brusca nos prezos do leite está a sobrevoar as negociacións entre as industrias e os produtores. Ninguén quere arriscar ante unha situación do mercado incerta para os vindeiros meses.

Nese contexto, os profesores do departamento de Economía Aplicada da USC Francisco Sineiro e Jorge Santiso analizaron nas Xornadas Africor Lugo os factores que desencadearon a suba do prezo do leite no último trimestre do 2022 e os riscos que se presentan neste 2023, no que auguran un cambio de tendencia.

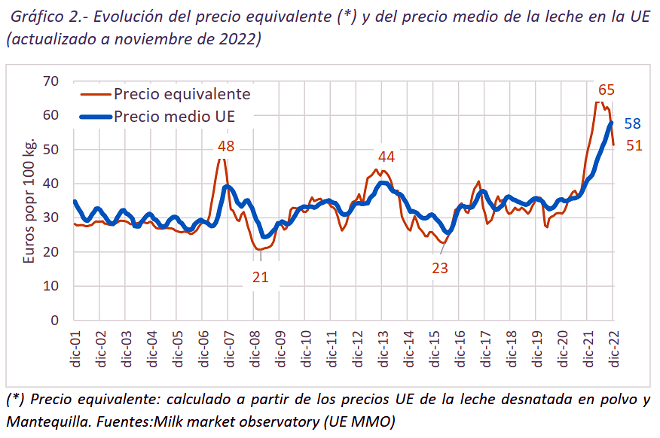

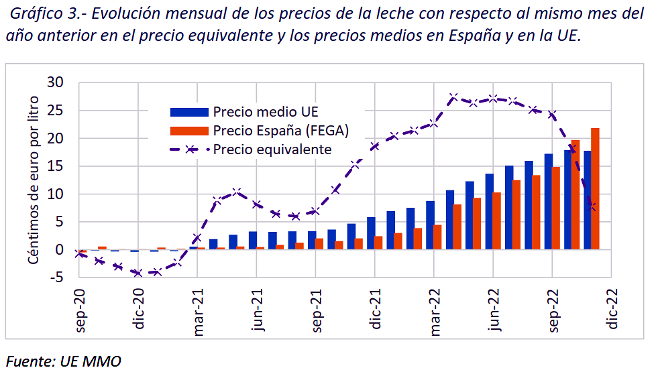

“O prezo equivalente tivo o seu pico pero está en baixada. Esa curva descendente pode estar anticipando o cambio de ciclo. Tamén o prezo do leite spot en Italia, que é un país deficitario e merca leite en cisternas en Alemaña ou Austria, está amosando unha tendencia á baixa”, explicou Santiso.

Os operadores, en xeral, están á expectativa do que fai a competencia, a ver quen é o primeiro que dá o paso, para tratar de equivocarse o menos posible

“É evidente que hai un cambio de ciclo, o que non sabemos é a profundidade e extensión dese cambio de ciclo, porque non podemos sacar unha conclusión clara a respecto da duración ou cando se vai producir o rebote”, indicou.

Caída no prezo equivalente

O chamado prezo equivalente reflicte na actualidade unha evolución á baixa nas cotizacións do leite en po e a manteiga. Isto podería anticipar unha caída tamén nos prezos en orixe, xa que historicamente o prezo equivalente é un indicador adiantado do valor do leite cru.

O chamado prezo equivalente reflicte na actualidade unha evolución á baixa nas cotizacións do leite en po e a manteiga. Isto podería anticipar unha caída tamén nos prezos en orixe, xa que historicamente o prezo equivalente é un indicador adiantado do valor do leite cru.

Historicamente o prezo equivalente é un indicador adiantado do valor do leite cru

“O prezo cobrado na UE ao longo dos últimos anos segue as subas e baixas do prezo equivalente cun certo retraso, normalmente de 2 ou 3 meses, como aconteceu nos picos rexistrados a finais de 2007 e 2013. Neste momento, sen embargo, dáse unha singularidade, xa que o pico do prezo equivalente produciuse en xuño do 2022, acadando cifras superiores aos 60 céntimos/litro e caendo desde entón até os 46 céntimos actuais, mentres que o prezo do leite se mantén aínda en niveis altos, arredor dos 57 céntimos”, explicou Sineiro nas xornadas, organizadas por Africor Lugo con Vaca Pinta.

Falta de leite

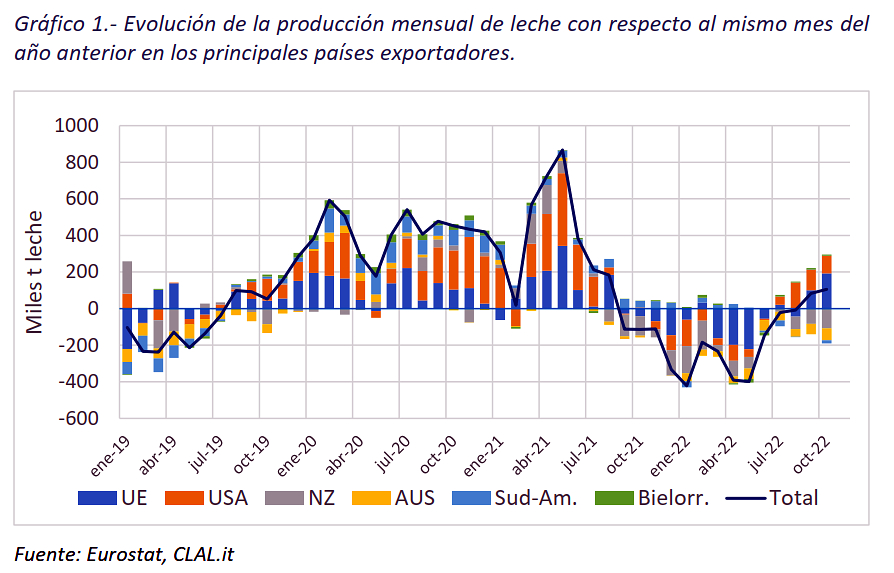

Pero non se poden descartar movementos de rebote no prezo equivalente en función da evolución da oferta e a demanda, xa que desde mediados do 2021 obsérvase un comportamento convulso no mercado lácteo. Diversos factores encadeados, actuando de forma conxunta, desequilibraron o escenario de estabilidade existente.

O sector lácteo é extremadamente sensible aos desequilibrios entre a oferta e a demanda

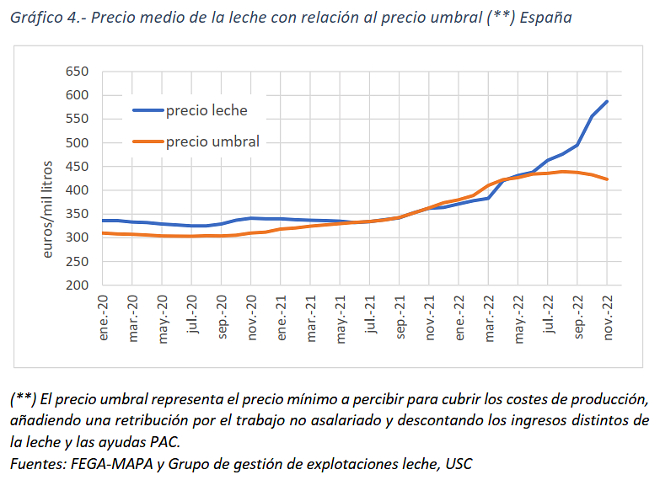

“Houbo unha falta de leite desde o cuarto trimestre de 2021 até finais de 2022. Por dous factores: por un lado a seca e as elevadas temperaturas na UE e por outro a suba dos custos de produción. Durante a maior parte do ano 2021 os gandeiros estiveron cobrando un prezo do leite que non cubría os custos de produción, iso fixo que a produción de leite fose máis baixa do normal. Pero esta situación hoxe está cambiando”, afirmou Sineiro.

Recuperación das marxes de beneficio das granxas

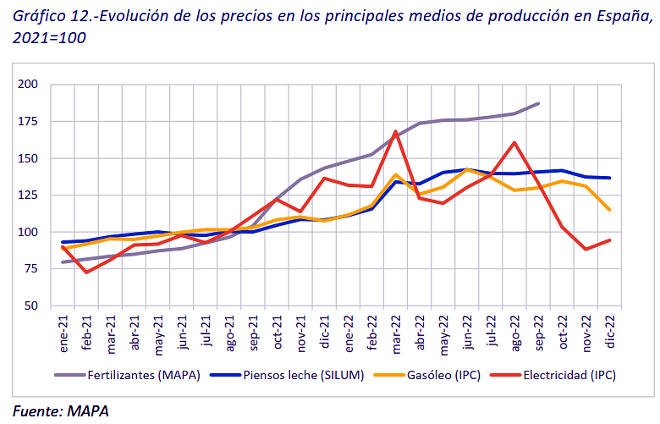

“Desde maio de 2021 ata maio de 2022 foi un período duro para as explotacións”, aseguraron Sineiro e Santiso. “Durante os últimos 20 meses a suba de prezos da enerxía e as materias primas teñen provocado un aumento nos custos de produción, que non foron compensados por un incremento nos prezos do leite ata case un ano despois”, afirman.

“Desde maio de 2021 ata maio de 2022 foi un período duro para as explotacións”, aseguraron Sineiro e Santiso. “Durante os últimos 20 meses a suba de prezos da enerxía e as materias primas teñen provocado un aumento nos custos de produción, que non foron compensados por un incremento nos prezos do leite ata case un ano despois”, afirman.

Produciuse un retraso de case un ano no traslado dos custos de produción ao prezo de venda do leite

Pero a revalorización producida a partir do verán de 2022 devolveu as marxes positivas ás explotacións, con niveis de rendibilidade por enriba dos 15 céntimos neste momento a respecto do prezo umbral (valor mínimo para cubrir os custos de produción e a retribución do traballo familiar). “A relación entre os custos de produción e os prezos do leite é neste momento favorable, pero incerta”, recoñece Sineiro.

Comportamento dispar no norte e sur de Europa

A situación na UE é moi diferente en función dos países. Os do norte de Europa, como Irlanda, Dinamarca ou os Países Baixos, son máis dependentes das exportacións. Alí, as subas no prezo ao produtor producíronse antes ca nos países do sur de Europa, caso de España e Portugal, onde a suba se retrasou ata finais da primavera e principios do verán pasado.

En Irlanda, onde os prezos en orixe chegaron a rozar os 70 céntimos no mes de outubro, estase a producir desde novembro unha lixeira caída, o mesmo que acontece nos Países Baixos, que superou en novembro os 60 céntimos. Empresas con alta dependencia exportadora, como Arla Food, Friesland Campina ou Kerry Group, teñen xa efectuado un reaxuste de prezos.

A transformación láctea en España está máis orientada ao mercado interior que á exportación

En España, onde a produción está destinada fundamentalmente ao mercado interno, o prezo sempre foi tradicionalmente máis baixo ca media da UE. Sen embargo, a finais de 2022 os prezos en España (57 céntimos) lograron acadar o nivel medio europeo, unha posición inédita desde o ano 2016.

Peculiaridades do mercado interno español

A industria española ten unha elevada dependencia do leite envasado e os produtos derivados frescos: un 31% destínase a leite líquido, un 32% a queixos, un 18% a iogures e só un 19% a produtos industriais.

Pero o valor excepcional que acadou o ano pasado o prezo da manteiga provocou unha “drenaxe” dunha parte importante do leite cara aos produtos industriais, explicou Santiso, quedando a actividade habitual da industria láctea española (envasado de leite e elaboración de queixos) “comprometida” por falta de subministración ao non poder recorrer tampouco aos mercados internacionais, por exemplo a Francia, por estar nunha situación semellante.

Houbo unha drenaxe dunha parte do leite cara aos produtos industriais, comprometendo a actividade de envasado en brick e fabricación de queixos

A evolución mensual da entrada de cisternas de leite enteira e dos prezos medios do leite importado reflicten as tensións no mercado europeo durante o pasado ano e as dificultades da industria láctea para completar as súas necesidades de materia prima.

De xaneiro a outubro do ano pasado entraron en España 64.493 toneladas de leite en cisternas, un terzo máis que no mesmo período do ano anterior. Este adicional de leite importado procedeu sobre todo de Portugal, de onde viñeron 45.000 toneladas de xaneiro a outubro de 2022, fronte ás 23.000 do ano anterior. A entrada das empresas españolas a comprar leite en Portugal desencadeou tensións no mercado luso. “O aumento das importacións produciuse sobre todo na primavera e volve a niveis habituais no verán, o que se interpreta como a imposibilidade práctica de abastecerse no mercado exterior”, destacan Sineiro e Santiso.

Tímida recuperación da produción

“A escaseza de leite foi a que provocou a subida dos prezos. Houbo unha caída importante na produción en España que non se chegou a recuperar, porque hai 28.000 vacas menos (-3,4% do censo) e explotacións que están abandonando a actividade (-7% no último ano), e non só son as pequenas”, alertou Santiso.

“A escaseza de leite foi a que provocou a subida dos prezos. Houbo unha caída importante na produción en España que non se chegou a recuperar, porque hai 28.000 vacas menos (-3,4% do censo) e explotacións que están abandonando a actividade (-7% no último ano), e non só son as pequenas”, alertou Santiso.

A produción en 2022 foi un 2% inferior no conxunto de España á do ano 2021 e iso fixo subir o prezo do leite en orixe un 36%

En España, a produción de leite estase a recuperar de xeito tímido e con moitas dúbidas. “O sentimento de incerteza que domina está limitando os investimentos nas granxas. A oferta poderíase resentir de novo se os prezos caen”, asegurou.

Santiso augurou unha certa estabilización dos principais custos de produción para os vindeiros meses, como os pensos ou a enerxía, “que semellan estabilizados ou á baixa”, indicou, agás os fertilizantes.

Impacto da inflación sobre o consumo

Á incerteza da recuperación da oferta interior engádese a incertidume na demanda. “Non sabemos o impacto da inflación sobre o consumo, impacto evidentemente vaino ter, pero está por determinar o nivel dese impacto”, afirmou Santiso.

O IPC interanual dos produtos lácteos nos lineais dos supermercados rematou o ano 2022 cunha suba do 37% no caso do leite, un 25% para o iogur e un 22% para o queixo.

Pero ademais das peculiaridades internas, Sineiro e Santiso poñen o foco nos mercados internacionais: “Somos importadores de leite e de produtos lácteos e estamos nun mercado aberto, polo que non podemos mirar só o que pasa dentro do noso país, nin sequera dentro da UE”, argumentan.

“A nivel internacional China é un operador fundamental no mercado mundial. Por iso, até que punto o tirón de China, logo da fin da estratexia de covid cero pode reflotar a demanda?”, preguntan.

Comportamento dos mercados globais

O 80% do leite e os produtos lácteos que se venden nos mercados internacionais proceden da UE, Nova Zelandia e EEUU. “Neste momento hai unha recuperación da produción en EEUU e na UE, mentres que segue estando á baixa en Nova Zelandia”, explicou Sineiro.

O 80% do leite e os produtos lácteos que se venden nos mercados internacionais proceden da UE, Nova Zelandia e EEUU. “Neste momento hai unha recuperación da produción en EEUU e na UE, mentres que segue estando á baixa en Nova Zelandia”, explicou Sineiro.

As compras de China descenderon un 20% en 2022 e as exportacións de produtos lácteos da UE caeron un 9%

Aínda así, a recuperación da oferta a nivel mundial é incerta. “Non sabemos como van evolucionar os custos das materias primas, a enerxía e a guerra en Ucraína. As condicións climáticas son tamén cada vez máis cambiantes. Polo tanto, non estamos en condicións de predicir como vai evolucionar a oferta”, indicou Santiso.

Na parte dos compradores o abano é máis amplo, pero só China merca o 25% dos produtos lácteos a nivel mundial. “As compras dos principais países importadores descenderon; no caso de China foron un 20% menos en 2022 con respecto a 2021”, detallou. “O prezo do leite nos vindeiros meses vai depender de como evolucionen estes factores”, concluíu.

“Os contratos indexados son unha ferramenta útil en situacións de incertidume coma esta”

Sete de cada 10 contratos que se asinan en Galicia son a prezo fixo e, no caso dos contratos variables, só se indexa, baixo distintas fórmulas, unha parte do leite: o 25% no caso de Lactalis e o 30% no caso de Larsa.

Sete de cada 10 contratos que se asinan en Galicia son a prezo fixo e, no caso dos contratos variables, só se indexa, baixo distintas fórmulas, unha parte do leite: o 25% no caso de Lactalis e o 30% no caso de Larsa.

“A evolución para 2023 está suxeita a un elevado grao de incerteza, tanto na oferta como na demanda; baixo estas condicións recoméndase o contrato indexado como ferramenta de adecuación dos prezos á evolución do mercado”, afirman Sineiro e Santiso.

Un prezo fixo no contrato sempre é un factor de risco que pode acabar prexudicando a unha das dúas partes

“No último ano degradáronse as relacións estables entre produtores e industria e houbo contratos que quedaron fóra de mercado”, aseguran. “Está habendo contratos para ir tirando, contratos a 1 ou 2 meses, e incluso recollidas de leite sen contrato, baixo acordos verbais”, explican.

Recuperar a estabilidade nas relacións produtor-industria

A xuízo destes dous profesores da USC, “a incertidume é compatible coa sinatura de contratos coa duración mínima dun ano, sempre que se establezan os mecanismos de adecuación do prezo do leite á evolución dos mercados”.

“Sempre é recomendable acordar un prezo indexado, pero con máis motivo na situación actual de incerteza. A indexación non reduce a volatilidade do mercado, pero aporta estabilidade e transparencia nas relacións”, defenden.

A indexación dos contratos é unha ferramenta que ten demostrado a súa coherencia, mesmo en situacións extremas como o ano 2022

Na súa opinión, o índice A3 elaborado pola INLAC “aporta unha adecuación aceptable á evolución do mercado, mesmo en condicións cambiantes”. “Os contratos indexados terían servido para que non houbera contratos fóra de mercado, como pasou no último ano, onde houbo subas a través de primas fóra de contrato porque eses contratos tiñan quedado obsoletos”, din.

O índice A3 integra 6 indicadores de mercado no prezo do leite: custos de produción (prezo do penso complementario de vacún leiteiro); prezos ponderados do leite nos 5 países europeos con maior peso nas importacións de produtos lácteos en España (Alemaña, Francia, Portugal, Países Baixos e Dinamarca); prezos industriais de produtos lácteos; e prezos dos commodities lácteos (manteiga, leite desnatado en po e queixos).

Galego

Galego